Анализ Инвестиций: Ключ к Успешному Инвестированию

Хочешь, чтобы твои деньги работали на тебя, а не просто лежали под матрасом? Инвестиционный анализ – твой ключ к прибыльным вложениям! Узнай, как оценивать риски и выбирать лучшие активы.

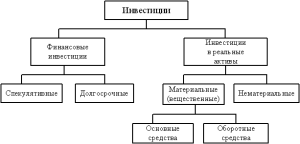

Инвестиции – это ключевой элемент финансового планирования и роста капитала․ Правильное инвестирование позволяет не только сохранить, но и значительно увеличить ваши сбережения․ Однако, прежде чем вкладывать деньги в какой-либо проект или актив, необходимо тщательно проанализировать потенциальные риски и выгоды․ Анализ инвестиций – это фундаментальный процесс, который помогает инвесторам принимать обоснованные решения, основанные на данных и прогнозах, а не на интуиции или случайности․

Что такое Анализ Инвестиций?

Анализ инвестиций – это комплексный процесс оценки потенциальных инвестиционных возможностей․ Он включает в себя изучение финансовых показателей, рыночных тенденций, макроэкономических факторов и других релевантных данных, чтобы определить, стоит ли вкладывать деньги в тот или иной актив․ Цель анализа – определить наиболее перспективные и выгодные инвестиционные варианты, минимизируя при этом риски․

Основные этапы анализа инвестиций:

- Определение целей инвестирования: Четкое понимание ваших финансовых целей (например, накопление на пенсию, покупка недвижимости, образование детей) является отправной точкой анализа․

- Оценка рисков: Определение вашей толерантности к риску․ Готовы ли вы к высоким рискам ради потенциально высокой доходности, или предпочитаете более консервативные варианты?

- Сбор данных: Сбор информации о потенциальных инвестиционных объектах, включая финансовые отчеты, рыночные данные, прогнозы экспертов и другую релевантную информацию․

- Анализ данных: Использование различных методов и инструментов для анализа собранных данных, включая финансовый анализ, технический анализ и фундаментальный анализ․

- Принятие решения: На основе результатов анализа принимается решение о том, стоит ли инвестировать в данный актив, и если да, то в каком объеме․

- Мониторинг и пересмотр: Регулярный мониторинг инвестиционного портфеля и его корректировка в соответствии с изменяющимися рыночными условиями и вашими финансовыми целями․

Типы Анализа Инвестиций

Существует несколько основных типов анализа инвестиций, каждый из которых фокусируется на различных аспектах оценки активов․ Выбор конкретного метода зависит от типа инвестиций, доступной информации и предпочтений инвестора․

Фундаментальный Анализ

Фундаментальный анализ – это метод оценки стоимости активов, основанный на изучении экономических и финансовых факторов, влияющих на их стоимость․ Он включает в себя анализ макроэкономических показателей (ВВП, инфляция, процентные ставки), отраслевых тенденций, а также финансовых показателей компании (выручка, прибыль, долг)․ Основная цель фундаментального анализа – определить, является ли актив недооцененным или переоцененным рынком․

Ключевые элементы фундаментального анализа:

- Анализ макроэкономической среды: Оценка общего состояния экономики и его влияния на перспективы различных отраслей и компаний․

- Анализ отрасли: Изучение конкурентной среды, рыночных тенденций и потенциала роста отрасли, в которой работает компания․

- Анализ компании: Изучение финансовых показателей компании, ее стратегии, менеджмента и конкурентных преимуществ․

- Оценка стоимости: Определение справедливой стоимости актива на основе проведенного анализа․

Технический Анализ

Технический анализ – это метод прогнозирования будущих цен активов на основе изучения исторических данных о ценах и объемах торгов․ Технические аналитики используют графики, индикаторы и другие инструменты для выявления трендов, паттернов и сигналов, которые могут указывать на будущие движения цен․ Технический анализ предполагает, что вся необходимая информация уже отражена в цене актива․

Основные принципы технического анализа:

- История повторяется․

- Цены движутся в трендах․

- Рыночные цены отражают всю доступную информацию․

Инструменты технического анализа:

- Графики цен: Линейные, столбчатые, японские свечи․

- Индикаторы: Скользящие средние, RSI, MACD, Stochastic Oscillator․

- Паттерны: Голова и плечи, двойная вершина, двойное дно․

Количественный Анализ

Количественный анализ – это метод оценки инвестиций, основанный на использовании математических и статистических моделей․ Количественные аналитики разрабатывают алгоритмы и стратегии, которые позволяют автоматизировать процесс принятия инвестиционных решений․ Этот тип анализа часто используется в хедж-фондах и других институциональных инвестиционных организациях․

Преимущества количественного анализа:

- Объективность и беспристрастность․

- Возможность обработки больших объемов данных․

- Автоматизация торговых стратегий․

Недостатки количественного анализа:

- Сложность разработки и внедрения моделей․

- Зависимость от качества данных․

- Риск переоптимизации моделей․

Сравнительный Анализ

Сравнительный анализ – это метод оценки инвестиций, основанный на сравнении финансовых показателей и других характеристик различных компаний или активов․ Он позволяет определить, какие активы являются наиболее привлекательными для инвестирования по сравнению с аналогами․ Сравнительный анализ часто используется при выборе акций, облигаций и других ценных бумаг․

Ключевые показатели для сравнительного анализа:

- P/E (Price-to-Earnings Ratio): Отношение цены акции к прибыли на акцию․

- P/B (Price-to-Book Ratio): Отношение цены акции к балансовой стоимости активов на акцию․

- ROE (Return on Equity): Рентабельность собственного капитала․

- Debt-to-Equity Ratio: Отношение долга к собственному капиталу․

Факторы, Влияющие на Инвестиционные Решения

Инвестиционные решения зависят от множества факторов, которые необходимо учитывать при анализе потенциальных инвестиций․ Эти факторы можно разделить на несколько категорий: экономические, финансовые, политические и социальные․

Экономические Факторы

Экономические факторы оказывают значительное влияние на инвестиционную среду․ К ним относятся:

- Экономический рост: Рост ВВП, промышленного производства и других экономических показателей․

- Инфляция: Рост цен на товары и услуги․

- Процентные ставки: Ставки, по которым банки кредитуют друг друга и клиентов․

- Безработица: Уровень безработицы в стране․

- Курсы валют: Обменные курсы валют․

Финансовые Факторы

Финансовые факторы связаны с финансовыми показателями компаний и рынков․ К ним относятся:

- Финансовая отчетность компаний: Баланс, отчет о прибылях и убытках, отчет о движении денежных средств․

- Денежный поток: Движение денежных средств внутри компании․

- Долговая нагрузка: Уровень задолженности компании․

- Рентабельность: Показатели рентабельности активов, капитала и продаж․

- Ликвидность: Способность компании погашать свои краткосрочные обязательства․

Политические Факторы

Политические факторы включают в себя:

- Политическая стабильность: Уровень политической стабильности в стране․

- Законодательство: Изменения в налоговом, трудовом и другом законодательстве․

- Регулирование: Регулирование финансовых рынков и других отраслей экономики․

- Международные отношения: Геополитическая ситуация и отношения между странами․

Социальные Факторы

Социальные факторы отражают изменения в обществе и потребительских предпочтениях․ К ним относятся:

- Демографические тенденции: Изменения в структуре населения․

- Потребительские предпочтения: Изменения в потребительских вкусах и предпочтениях․

- Технологические инновации: Развитие новых технологий и их влияние на экономику․

- Экологические вопросы: Растущая обеспокоенность экологическими проблемами․

Методы Оценки Инвестиционных Проектов

Для оценки инвестиционных проектов используются различные методы, которые позволяют определить их экономическую целесообразность и потенциальную доходность․

Чистая Приведенная Стоимость (NPV)

Чистая приведенная стоимость (NPV) – это разница между приведенной стоимостью будущих денежных потоков от инвестиционного проекта и первоначальными инвестициями․ Если NPV положительна, проект считается экономически выгодным․

Формула NPV:

NPV = Σ (CFt / (1 + r)^t) ─ I0

Где:

- CFt – денежный поток в период t

- r – ставка дисконтирования

- t – период времени

- I0 – первоначальные инвестиции

Внутренняя Норма Доходности (IRR)

Внутренняя норма доходности (IRR) – это ставка дисконтирования, при которой NPV инвестиционного проекта равна нулю․ Если IRR выше требуемой ставки доходности, проект считается экономически выгодным․

Суть IRR:

IRR показывает, какую максимальную ставку доходности может обеспечить проект, чтобы оставаться безубыточным․

Срок Окупаемости (Payback Period)

Срок окупаемости (Payback Period) – это период времени, необходимый для того, чтобы инвестиционный проект окупил первоначальные инвестиции․ Чем короче срок окупаемости, тем привлекательнее проект․

Расчет срока окупаемости:

Срок окупаемости = Первоначальные инвестиции / Среднегодовой денежный поток

Индекс Рентабельности (Profitability Index)

Индекс рентабельности (Profitability Index) – это отношение приведенной стоимости будущих денежных потоков к первоначальным инвестициям․ Если индекс рентабельности больше 1, проект считается экономически выгодным․

Формула индекса рентабельности:

PI = PV / I0

Где:

- PV – приведенная стоимость будущих денежных потоков

- I0 – первоначальные инвестиции

Практическое Применение Анализа Инвестиций

Анализ инвестиций применяется в различных областях финансовой деятельности, включая:

Инвестирование в Акции

Анализ инвестиций в акции включает в себя фундаментальный анализ компаний, технический анализ графиков цен, а также оценку макроэкономических и отраслевых факторов․ Инвесторы используют анализ для определения справедливой стоимости акций и принятия решений о покупке или продаже․

Инвестирование в Облигации

Анализ инвестиций в облигации включает в себя оценку кредитного риска эмитента, процентного риска и инфляционного риска․ Инвесторы используют анализ для определения доходности облигаций и принятия решений об их покупке․

Инвестирование в Недвижимость

Анализ инвестиций в недвижимость включает в себя оценку местоположения, состояния объекта, потенциальной арендной платы и затрат на обслуживание․ Инвесторы используют анализ для определения прибыльности инвестиций в недвижимость․

Инвестирование в Венчурные Проекты

Анализ инвестиций в венчурные проекты включает в себя оценку бизнес-плана, команды, рыночного потенциала и финансовых показателей․ Инвесторы используют анализ для определения рисков и потенциальной доходности венчурных инвестиций․

Роль Анализа Инвестиций в Управлении Портфелем

Анализ инвестиций играет важную роль в управлении инвестиционным портфелем․ Он позволяет инвесторам:

- Диверсифицировать портфель: Распределять инвестиции между различными активами, чтобы снизить риск․

- Оптимизировать доходность: Выбирать активы с наилучшим соотношением риска и доходности․

- Контролировать риски: Оценивать и управлять рисками, связанными с инвестициями․

- Ребалансировать портфель: Регулярно корректировать состав портфеля в соответствии с изменяющимися рыночными условиями и финансовыми целями․

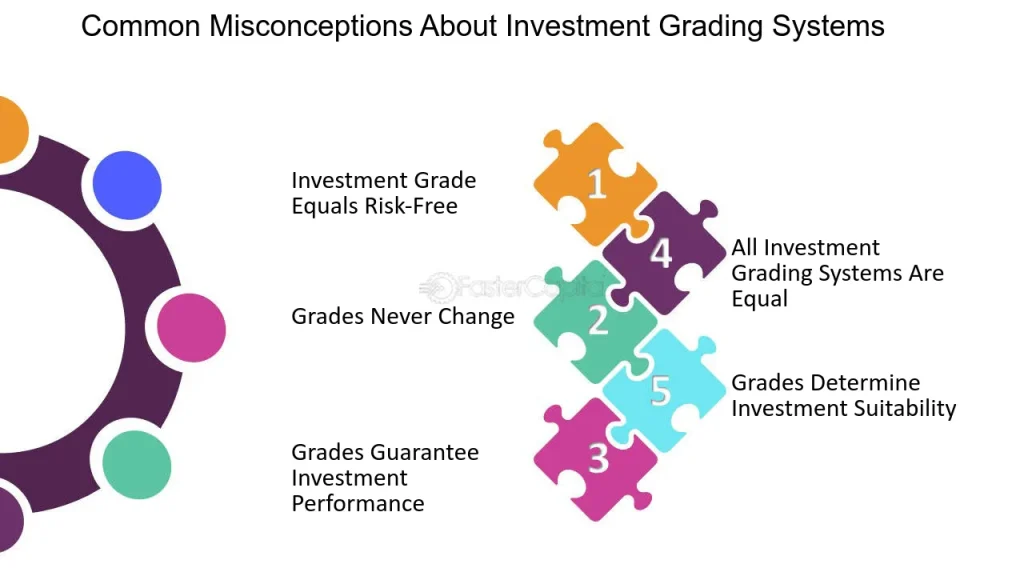

Риски, Связанные с Инвестициями

Инвестиции всегда связаны с определенными рисками․ Важно понимать эти риски и учитывать их при анализе инвестиционных возможностей․

Рыночный Риск

Рыночный риск – это риск потери инвестиций из-за неблагоприятных изменений на рынке․ Он включает в себя:

- Систематический риск: Риск, который нельзя диверсифицировать (например, экономический кризис);

- Несистематический риск: Риск, связанный с конкретной компанией или отраслью․

Кредитный Риск

Кредитный риск – это риск невыполнения эмитентом своих обязательств по облигациям или другим долговым инструментам․

Процентный Риск

Процентный риск – это риск потери инвестиций из-за изменений процентных ставок․

Инфляционный Риск

Инфляционный риск – это риск снижения реальной доходности инвестиций из-за инфляции․

Риск Ликвидности

Риск ликвидности – это риск неспособности быстро продать актив по справедливой цене․

При анализе инвестиций важно учитывать все эти риски и принимать меры для их снижения․

Анализ инвестиций – это сложный, но необходимый процесс для принятия обоснованных финансовых решений․ Он требует знаний, опыта и использования различных инструментов и методов․ Правильный анализ позволяет инвесторам выбирать наиболее перспективные и выгодные инвестиционные возможности, минимизируя при этом риски․ В конечном итоге, это приводит к достижению финансовых целей и увеличению капитала․ Не стоит пренебрегать этой важной процедурой, ведь от неё зависит успех вашего инвестиционного портфеля․ Инвестирование без анализа – это как путешествие вслепую, где шансы на успех крайне малы․

Описание: Подробный разбор понятия «анализа инвестиций», его типов и факторов, влияющих на принятие решений в инвестиционной сфере․