Инвестирование: Путь к финансовой свободе

Хочешь приумножить свои сбережения? Узнай, как работают инвестиции, и начни свой путь к финансовой свободе! Инвестиции — это просто!

Инвестирование – это краеугольный камень финансовой стабильности и роста благосостояния. Это не просто откладывание денег, а активное использование капитала для получения прибыли в будущем. Вложить деньги в инвестиции – значит, доверить свои сбережения различным активам, таким как акции, облигации, недвижимость или драгоценные металлы, с целью увеличения их стоимости со временем. Понимание основных принципов инвестирования необходимо каждому, кто стремится к финансовой независимости и планирует свое будущее.

Почему важно инвестировать?

Существует несколько веских причин, по которым инвестирование является важной частью финансового планирования:

- Преодоление инфляции: Инфляция постепенно обесценивает деньги. Инвестиции помогают сохранить покупательную способность ваших сбережений, поскольку они могут расти быстрее, чем уровень инфляции.

- Рост капитала: Инвестиции предоставляют возможность значительно увеличить ваш капитал. Если вы инвестируете разумно, ваши деньги могут расти в геометрической прогрессии, обеспечивая вам финансовую безопасность в будущем.

- Дополнительный доход: Некоторые инвестиции, такие как дивидендные акции или арендная недвижимость, могут приносить регулярный пассивный доход. Это может быть полезным дополнением к вашему основному доходу.

- Финансовая свобода: Инвестирование позволяет вам достичь финансовой свободы, то есть иметь достаточно денег, чтобы жить так, как вы хотите, не беспокоясь о работе и заработке.

- Достижение финансовых целей: Инвестиции могут помочь вам достичь различных финансовых целей, таких как покупка дома, оплата образования детей или обеспечение комфортной пенсии.

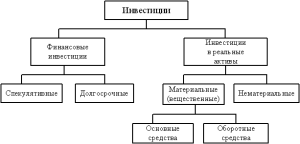

Виды инвестиций: Обзор популярных вариантов

Существует множество различных видов инвестиций, каждый из которых имеет свои преимущества и недостатки. Выбор подходящих инвестиций зависит от ваших финансовых целей, терпимости к риску и временного горизонта.

Акции

Акции – это ценные бумаги, представляющие собой долю в собственности компании. Когда вы покупаете акции, вы становитесь акционером и имеете право на часть прибыли компании, а также на участие в управлении (в зависимости от типа акций). Акции считаются более рискованным видом инвестиций, чем облигации, но они также предлагают более высокий потенциал для роста.

Преимущества акций:

- Высокий потенциал роста: Акции могут значительно вырасти в цене, принося высокую прибыль инвестору.

- Дивиденды: Некоторые компании выплачивают дивиденды своим акционерам, обеспечивая регулярный доход.

- Ликвидность: Акции легко купить и продать на фондовом рынке.

Недостатки акций:

- Высокий риск: Цены на акции могут колебаться в зависимости от различных факторов, таких как экономические условия, финансовые показатели компании и настроения инвесторов.

- Непредсказуемость: Трудно предсказать, какие акции вырастут в цене, а какие упадут.

Облигации

Облигации – это долговые ценные бумаги, выпускаемые правительствами или корпорациями для привлечения капитала. Когда вы покупаете облигации, вы фактически даете в долг деньги эмитенту, который обязуется выплатить вам проценты (купонный доход) в течение определенного периода времени, а также вернуть основную сумму долга (номинальную стоимость) в конце срока действия облигации. Облигации считаются менее рискованным видом инвестиций, чем акции, но они также предлагают более низкий потенциал для роста.

Преимущества облигаций:

- Низкий риск: Облигации считаются более безопасными, чем акции, особенно государственные облигации.

- Регулярный доход: Облигации выплачивают фиксированный купонный доход, обеспечивая стабильный поток денежных средств.

- Стабильность: Цены на облигации менее волатильны, чем цены на акции.

Недостатки облигаций:

- Низкий потенциал роста: Облигации обычно приносят меньшую прибыль, чем акции.

- Инфляционный риск: Доходность облигаций может быть ниже, чем уровень инфляции, что приведет к снижению покупательной способности ваших сбережений.

Инвестиционные фонды (ПИФы и ETF)

Инвестиционные фонды – это портфели ценных бумаг, которыми управляет профессиональный управляющий. Паевые инвестиционные фонды (ПИФы) и биржевые инвестиционные фонды (ETF) позволяют инвесторам получить доступ к диверсифицированному портфелю активов с относительно небольшими вложениями. ПИФы обычно активно управляются, а ETF – пассивно, стремясь повторить динамику определенного индекса.

Преимущества инвестиционных фондов:

- Диверсификация: Инвестиционные фонды позволяют распределить риски, инвестируя в широкий спектр активов.

- Профессиональное управление: Фондами управляют опытные профессионалы, которые принимают инвестиционные решения.

- Доступность: Инвестиционные фонды доступны для инвесторов с небольшим капиталом.

Недостатки инвестиционных фондов:

- Комиссии: Управляющие фондами взимают комиссии за свои услуги, что может снизить доходность инвестиций.

- Отсутствие контроля: Инвесторы не имеют прямого контроля над составом портфеля фонда.

Недвижимость

Инвестиции в недвижимость – это покупка жилых или коммерческих объектов с целью получения дохода от аренды или перепродажи. Недвижимость может быть привлекательным вариантом инвестиций, но она также требует значительных капиталовложений и может быть менее ликвидной, чем другие виды активов.

Преимущества недвижимости:

- Потенциал роста стоимости: Недвижимость может расти в цене со временем, принося прибыль при перепродаже.

- Арендный доход: Недвижимость может приносить регулярный доход от аренды.

- Материальный актив: Недвижимость – это физический актив, который может обеспечить стабильность и защиту от инфляции.

Недостатки недвижимости:

- Высокие капиталовложения: Покупка недвижимости требует значительных средств.

- Низкая ликвидность: Недвижимость может быть трудно продать быстро.

- Управление: Недвижимость требует управления и обслуживания, что может быть затратным и трудоемким.

Драгоценные металлы

Инвестиции в драгоценные металлы, такие как золото и серебро, часто рассматриваются как способ защиты от инфляции и экономической нестабильности. Драгоценные металлы могут быть приобретены в виде слитков, монет или через инвестиционные фонды, специализирующиеся на драгоценных металлах.

Преимущества драгоценных металлов:

- Защита от инфляции: Цены на драгоценные металлы часто растут во время инфляции.

- Безопасная гавань: Драгоценные металлы считаются безопасной гаванью во времена экономической нестабильности.

- Диверсификация: Драгоценные металлы могут помочь диверсифицировать инвестиционный портфель.

Недостатки драгоценных металлов:

- Отсутствие дохода: Драгоценные металлы не приносят регулярного дохода, такого как дивиденды или купонный доход.

- Волатильность: Цены на драгоценные металлы могут быть волатильными.

- Затраты на хранение: Хранение драгоценных металлов может быть затратным.

Криптовалюты

Криптовалюты, такие как Bitcoin и Ethereum, являются цифровыми или виртуальными валютами, которые используют криптографию для обеспечения безопасности. Инвестиции в криптовалюты могут быть прибыльными, но они также сопряжены с высоким риском из-за их высокой волатильности и нерегулируемости.

Преимущества криптовалют:

- Высокий потенциал роста: Цены на криптовалюты могут значительно вырасти за короткий период времени.

- Децентрализация: Криптовалюты не контролируются правительствами или финансовыми учреждениями.

- Инновации: Криптовалюты и блокчейн-технологии предлагают новые возможности для финансовых транзакций и инноваций.

Недостатки криптовалют:

- Высокий риск: Цены на криптовалюты очень волатильны и могут резко колебаться.

- Нерегулируемость: Криптовалюты не регулируются большинством правительств, что повышает риск мошенничества и потери средств.

- Сложность: Понимание криптовалют и блокчейн-технологий может быть сложным для начинающих инвесторов.

Как начать инвестировать: Пошаговая инструкция

Начать инвестировать может показаться сложным, но следуя пошаговой инструкции, вы сможете уверенно войти в мир инвестиций.

1. Определите свои финансовые цели

Первый шаг – определить, чего вы хотите достичь с помощью инвестиций. Ваши финансовые цели могут включать покупку дома, оплату образования детей, обеспечение комфортной пенсии или достижение финансовой свободы. Четкое понимание ваших целей поможет вам выбрать подходящие инвестиции и разработать инвестиционную стратегию.

2. Оцените свою терпимость к риску

Ваша терпимость к риску – это ваша способность выдерживать колебания стоимости ваших инвестиций; Если вы не готовы к значительным потерям, вам следует выбирать более консервативные инвестиции, такие как облигации. Если вы готовы к большему риску ради более высокой потенциальной прибыли, вы можете рассмотреть акции или криптовалюты.

3. Определите свой временной горизонт

Временной горизонт – это период времени, в течение которого вы планируете инвестировать. Если у вас долгосрочный временной горизонт, вы можете позволить себе инвестировать в более рискованные активы, поскольку у вас будет больше времени для восстановления после возможных потерь. Если у вас краткосрочный временной горизонт, вам следует выбирать более консервативные инвестиции.

4. Разработайте инвестиционную стратегию

Инвестиционная стратегия – это план, который определяет, как вы будете инвестировать свои деньги для достижения своих финансовых целей. Ваша инвестиционная стратегия должна учитывать ваши финансовые цели, терпимость к риску и временной горизонт. Она также должна включать информацию о том, какие активы вы будете покупать, когда вы будете их покупать и продавать, и как вы будете управлять своим портфелем.

5. Откройте брокерский счет

Чтобы покупать и продавать ценные бумаги, вам необходимо открыть брокерский счет. Существует множество различных брокеров, предлагающих различные услуги и комиссии. Выберите брокера, который соответствует вашим потребностям и предлагает доступ к тем активам, в которые вы хотите инвестировать.

6. Начните инвестировать небольшими суммами

Начните инвестировать с небольших сумм, чтобы привыкнуть к рынку и получить опыт. Постепенно увеличивайте свои инвестиции по мере того, как вы становитесь более уверенными в своих знаниях и навыках.

7. Диверсифицируйте свой портфель

Диверсификация – это распределение ваших инвестиций между различными активами, чтобы снизить риск. Не кладите все яйца в одну корзину. Инвестируйте в акции, облигации, недвижимость, драгоценные металлы и другие активы.

8. Регулярно пересматривайте свой портфель

Регулярно пересматривайте свой портфель, чтобы убедиться, что он по-прежнему соответствует вашим финансовым целям, терпимости к риску и временному горизонту. При необходимости вносите изменения в свой портфель, чтобы поддерживать его соответствие вашим потребностям;

Риски инвестирования: Что нужно знать

Инвестирование всегда сопряжено с риском. Важно понимать риски, связанные с различными видами инвестиций, прежде чем принимать какие-либо решения.

Рыночный риск

Рыночный риск – это риск того, что стоимость ваших инвестиций упадет из-за общих экономических условий или рыночных настроений. Рыночный риск может повлиять на все виды инвестиций, но особенно сильно он влияет на акции.

Кредитный риск

Кредитный риск – это риск того, что эмитент облигации не сможет выплатить проценты или основную сумму долга. Кредитный риск особенно важен при инвестировании в корпоративные облигации.

Инфляционный риск

Инфляционный риск – это риск того, что инфляция обесценит ваши инвестиции. Инфляционный риск особенно важен при инвестировании в облигации с фиксированной доходностью.

Процентный риск

Процентный риск – это риск того, что стоимость ваших облигаций упадет из-за повышения процентных ставок. Процентный риск особенно важен при инвестировании в долгосрочные облигации.

Риск ликвидности

Риск ликвидности – это риск того, что вам будет трудно продать свои инвестиции по справедливой цене, когда вам понадобятся деньги. Риск ликвидности особенно важен при инвестировании в недвижимость или другие неликвидные активы.

Валютный риск

Валютный риск – это риск того, что стоимость ваших инвестиций упадет из-за изменения обменных курсов валют. Валютный риск особенно важен при инвестировании в иностранные активы.

Советы для начинающих инвесторов

Вот несколько советов, которые помогут вам успешно начать инвестировать:

- Начните рано: Чем раньше вы начнете инвестировать, тем больше времени у вас будет для роста вашего капитала.

- Инвестируйте регулярно: Регулярно инвестируйте небольшие суммы денег, даже если это всего лишь небольшая часть вашего дохода.

- Будьте терпеливы: Инвестирование – это долгосрочная игра. Не ожидайте мгновенной прибыли.

- Не паникуйте: Не паникуйте, когда рынок падает. Рыночные колебания – это нормальное явление.

- Учитесь: Продолжайте учиться об инвестициях. Чем больше вы знаете, тем лучше вы будете принимать инвестиционные решения.

- Обратитесь за советом: Если вам нужна помощь, обратитесь за советом к финансовому консультанту.

Инвестирование – это важный шаг к финансовой независимости. Понимание основных принципов инвестирования и следование советам, изложенным в этой статье, поможет вам уверенно начать свой инвестиционный путь.

Описание: Узнайте, что значит **вложить деньги в инвестиции**, какие виды инвестиций существуют и как начать инвестировать с нуля. Подробное руководство для начинающих.