Управление инвестициями: основы и инструменты

Хочешь, чтобы твои деньги работали на тебя? Узнай, как правильно управлять инвестициями и достичь финансовой свободы! Инвестиции — это просто, если знать как!

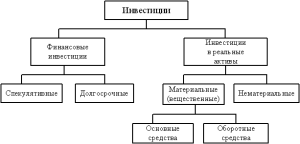

Управление инвестициями – это комплексный процесс, направленный на достижение финансовых целей инвестора путем стратегического распределения и контроля активов. Это не просто покупка акций или облигаций, а тщательно продуманная система, учитывающая риски, доходность, временной горизонт и индивидуальные потребности каждого инвестора. Эффективное управление инвестициями позволяет не только сохранить капитал, но и приумножить его, обеспечивая финансовую стабильность и достижение долгосрочных целей, таких как выход на пенсию, образование детей или покупка недвижимости. Грамотное управление требует понимания финансовых рынков, умения анализировать экономические тенденции и способности принимать взвешенные решения.

Основы Управления Инвестициями

Что Входит в Управление Инвестициями?

Управление инвестициями включает в себя ряд ключевых этапов и процессов:

- Определение инвестиционных целей: Первый и самый важный шаг – четкое формулирование целей. Что вы хотите достичь с помощью инвестиций? Каков ваш временной горизонт? Какой уровень риска вы готовы принять?

- Разработка инвестиционной стратегии: На основе целей разрабатывается стратегия, определяющая, какие активы будут использоваться, в каких пропорциях и как часто будет производиться ребалансировка портфеля.

- Выбор инвестиционных инструментов: Выбор конкретных активов, таких как акции, облигации, паевые фонды, ETF, недвижимость и другие.

- Реализация инвестиционной стратегии: Покупка и продажа активов в соответствии с выбранной стратегией.

- Мониторинг и оценка результатов: Регулярный мониторинг производительности портфеля и сравнение его с поставленными целями и бенчмарками.

- Ребалансировка портфеля: Корректировка состава портфеля для поддержания желаемого распределения активов и соответствия изменяющимся рыночным условиям и инвестиционным целям.

Типы Инвесторов

Существуют различные типы инвесторов, которые можно классифицировать по разным критериям:

- По опыту:

- Новички: Инвесторы с небольшим опытом, нуждающиеся в обучении и консультациях.

- Опытные: Инвесторы с хорошим пониманием финансовых рынков и способные самостоятельно принимать решения.

- По отношению к риску:

- Консервативные: Инвесторы, стремящиеся к сохранению капитала и избегающие высоких рисков.

- Умеренные: Инвесторы, готовые принять умеренный риск ради получения более высокой доходности.

- Агрессивные: Инвесторы, стремящиеся к максимальной доходности и готовые принять высокие риски.

- По временному горизонту:

- Краткосрочные: Инвесторы, планирующие использовать инвестиции в течение нескольких лет.

- Среднесрочные: Инвесторы, планирующие использовать инвестиции в течение нескольких лет.

- Долгосрочные: Инвесторы, планирующие использовать инвестиции в течение десятилетий.

Инвестиционные Инструменты

Акции

Акции представляют собой доли в собственности компании. Покупая акции, вы становитесь акционером и получаете право на часть прибыли компании и на участие в управлении (в зависимости от типа акций). Акции считаются одним из самых рискованных, но и самых доходных инвестиционных инструментов.

Преимущества акций:

- Потенциально высокая доходность.

- Возможность получения дивидендов.

- Участие в росте экономики.

Недостатки акций:

- Высокий риск потери капитала.

- Волатильность цен.

- Зависимость от результатов деятельности компании.

Облигации

Облигации – это долговые ценные бумаги, которые выпускаются компаниями или правительствами для привлечения средств. Покупая облигацию, вы фактически даете в долг эмитенту и получаете взамен обещание вернуть вам деньги с процентами в установленный срок. Облигации считаются менее рискованным инструментом, чем акции.

Преимущества облигаций:

- Меньший риск по сравнению с акциями.

- Стабильный доход в виде процентов.

- Диверсификация портфеля.

Недостатки облигаций:

- Меньшая доходность по сравнению с акциями.

- Риск дефолта эмитента.

- Инфляционный риск (доходность может быть ниже инфляции).

Паевые Фонды (ПИФы)

Паевые фонды – это коллективные инвестиционные инструменты, в которых деньги многих инвесторов объединяются для покупки различных активов. Управление фондом осуществляет профессиональная управляющая компания. ПИФы позволяют диверсифицировать инвестиции и получить доступ к различным рынкам и активам.

Преимущества паевых фондов:

- Диверсификация портфеля.

- Профессиональное управление.

- Доступ к различным рынкам и активам.

- Относительно низкий порог входа.

Недостатки паевых фондов:

- Комиссии за управление.

- Зависимость от эффективности управляющей компании.

- Риск потери капитала.

ETF (Exchange Traded Funds)

ETF – это инвестиционные фонды, акции которых торгуются на бирже, как обычные акции. ETF обычно повторяют структуру какого-либо индекса, например, S&P 500. ETF сочетают в себе преимущества паевых фондов (диверсификация) и акций (ликвидность и прозрачность).

Преимущества ETF:

- Диверсификация портфеля.

- Низкие комиссии.

- Высокая ликвидность.

- Прозрачность.

Недостатки ETF:

- Риск потери капитала.

- Зависимость от динамики индекса.

- Возможные отклонения от индекса (tracking error).

Недвижимость

Инвестиции в недвижимость – это покупка земельных участков, квартир, домов или коммерческой недвижимости с целью получения дохода от аренды или перепродажи. Недвижимость считается относительно стабильным активом, но требует значительных капиталовложений и управления.

Преимущества недвижимости:

- Стабильный доход от аренды.

- Потенциальный рост стоимости.

- Защита от инфляции.

Недостатки недвижимости:

- Высокий порог входа.

- Низкая ликвидность.

- Затраты на содержание и управление.

- Риск снижения стоимости.

Другие Инвестиционные Инструменты

Помимо перечисленных выше, существуют и другие инвестиционные инструменты, такие как:

- Драгоценные металлы: Золото, серебро, платина и другие металлы, которые считаются «защитным активом» во времена экономической нестабильности.

- Валюта: Покупка и продажа валюты с целью получения прибыли от колебаний курсов.

- Криптовалюты: Цифровые валюты, такие как Bitcoin, Ethereum и другие. Очень рискованный и волатильный инструмент.

- Производные финансовые инструменты: Фьючерсы, опционы и другие инструменты, стоимость которых зависит от базового актива. Требуют высокого уровня знаний и опыта.

- Предметы искусства и коллекционирования: Живопись, скульптура, антиквариат и другие предметы, которые могут представлять ценность для коллекционеров.

Управление Рисками

Что Такое Инвестиционный Риск?

Инвестиционный риск – это вероятность потери части или всего капитала, вложенного в инвестиции. Риск является неотъемлемой частью инвестиционного процесса, и чем выше потенциальная доходность, тем выше и риск.

Виды Инвестиционных Рисков

Существует множество видов инвестиционных рисков, которые можно классифицировать по различным критериям:

- Рыночный риск: Риск снижения стоимости активов из-за общих рыночных факторов, таких как экономический спад, политическая нестабильность или изменения в процентных ставках.

- Кредитный риск: Риск дефолта эмитента облигации или другого долгового инструмента.

- Ликвидный риск: Риск невозможности быстро продать актив по справедливой цене.

- Инфляционный риск: Риск того, что доходность инвестиций будет ниже инфляции, что приведет к снижению реальной покупательной способности капитала.

- Валютный риск: Риск потерь из-за колебаний валютных курсов при инвестициях в иностранные активы.

- Операционный риск: Риск потерь из-за ошибок или сбоев в работе брокеров, банков или других финансовых организаций.

- Политический риск: Риск потерь из-за политической нестабильности, изменений в законодательстве или других политических событий.

Методы Управления Рисками

Существуют различные методы управления рисками, которые позволяют снизить вероятность потерь:

- Диверсификация: Распределение инвестиций между различными активами, рынками и классами активов. Это позволяет снизить влияние негативных событий на отдельные активы на общий результат портфеля.

- Оценка рисков: Тщательный анализ рисков, связанных с каждым инвестиционным инструментом, перед принятием решения об инвестировании.

- Страхование: Использование страховых продуктов для защиты от определенных рисков, например, страхование недвижимости от пожара или стихийных бедствий.

- Установка стоп-лоссов: Установка ордеров на автоматическую продажу активов при достижении определенного уровня убытков.

- Хеджирование: Использование производных финансовых инструментов для защиты от неблагоприятных изменений цен на активы.

- Ребалансировка портфеля: Регулярная корректировка состава портфеля для поддержания желаемого распределения активов и соответствия изменяющимся рыночным условиям и инвестиционным целям.

- Консультация с финансовым консультантом: Обращение к профессиональному финансовому консультанту для получения советов и рекомендаций по управлению инвестициями.

Профессиональное Управление Инвестициями

Когда Стоит Обратиться к Профессионалам?

Управление инвестициями может быть сложным и трудоемким процессом, особенно для начинающих инвесторов. В некоторых случаях имеет смысл обратиться к профессиональным финансовым консультантам или управляющим компаниям. Это может быть полезно, если:

- У вас нет времени или желания самостоятельно заниматься управлением инвестициями.

- Вы не уверены в своих знаниях и опыте в области финансов.

- У вас сложная финансовая ситуация или специфические инвестиционные цели.

- Вы хотите получить доступ к более широкому спектру инвестиционных возможностей.

- Вы хотите получить независимую оценку вашего портфеля и рекомендации по его улучшению.

Как Выбрать Финансового Консультанта?

Выбор финансового консультанта – это ответственный шаг, который может оказать существенное влияние на ваши финансовые результаты. При выборе консультанта следует учитывать следующие факторы:

- Квалификация и опыт: Убедитесь, что консультант имеет соответствующую квалификацию, опыт работы и лицензии.

- Репутация: Изучите отзывы о консультанте и его компании в интернете и у других клиентов.

- Специализация: Убедитесь, что консультант специализируется на тех областях финансов, которые вам интересны.

- Комиссии и сборы: Узнайте о комиссиях и сборах, которые взимает консультант за свои услуги.

- Подход к управлению инвестициями: Узнайте о подходе консультанта к управлению инвестициями и убедитесь, что он соответствует вашим целям и предпочтениям.

- Коммуникация: Убедитесь, что вам комфортно общаться с консультантом и что он готов отвечать на ваши вопросы и объяснять сложные финансовые концепции.

Важность Финансового Планирования

Управление инвестициями является частью более широкого процесса финансового планирования. Финансовое планирование – это разработка комплексного плана, охватывающего все аспекты вашей финансовой жизни, включая доходы, расходы, сбережения, инвестиции, страхование и пенсионное обеспечение. Финансовое планирование помогает вам определить свои финансовые цели, разработать стратегию для их достижения и контролировать свой прогресс.

Преимущества Финансового Планирования

- Четкое определение финансовых целей: Финансовое планирование помогает вам определить свои финансовые цели, такие как выход на пенсию, образование детей или покупка недвижимости.

- Разработка стратегии для достижения целей: Финансовое планирование помогает вам разработать стратегию для достижения своих финансовых целей, учитывая ваши доходы, расходы, сбережения и инвестиции.

- Контроль над финансами: Финансовое планирование помогает вам контролировать свои финансы, отслеживать свои доходы и расходы и принимать обоснованные финансовые решения.

- Снижение финансового стресса: Финансовое планирование помогает вам снизить финансовый стресс, обеспечивая вам уверенность в том, что вы движетесь к своим финансовым целям.

- Улучшение финансовой грамотности: Финансовое планирование помогает вам улучшить свою финансовую грамотность, расширяя ваши знания о финансах и инвестициях.

Таким образом, эффективное управления инвестициями заключается не только в выборе правильных активов, но и в постоянном мониторинге, анализе и адаптации к меняющимся рыночным условиям. Помните, что инвестиции – это марафон, а не спринт, и успех требует времени, усилий и стратегического подхода. Начните сегодня, чтобы построить свое финансовое будущее.

В конечном счете, понимание принципов управления инвестициями и применение их на практике ‒ это ключ к финансовой независимости и достижению долгосрочных целей. Не бойтесь задавать вопросы, учиться и адаптироваться к изменяющимся условиям рынка. И помните, что даже небольшие, но регулярные инвестиции могут со временем принести значительные результаты.

Описание: Статья рассказывает об основах управления инвестициями, различных инвестиционных инструментах и методах управления рисками в контексте **управления инвестициями**.