Основы инвестирования: Путь к финансовой независимости

Инвестиции – это не скучное откладывание денег, а захватывающее путешествие к финансовой свободе! Узнай, как превратить свои сбережения в растущий капитал и достичь мечты. Инвестиции — твой ключ к успеху!

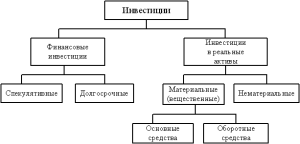

Инвестиции – это краеугольный камень финансового благополучия и роста капитала. Это не просто откладывание денег «на черный день», а активное использование средств для получения прибыли в будущем. Инвестирование предполагает вложение капитала в различные активы с целью увеличения его стоимости со временем. Понимание сути инвестиций и грамотное управление ими – ключевой навык для достижения финансовых целей, будь то покупка дома, обеспечение комфортной пенсии или просто создание финансовой независимости.

Основы инвестирования: Разбираемся в понятиях

Прежде чем погрузиться в мир инвестиций, необходимо освоить базовую терминологию и принципы. Инвестиции – это не азартная игра, а продуманный процесс, требующий знаний и дисциплины. Давайте рассмотрим ключевые понятия:

Что такое активы?

Активы – это ресурсы, которые могут приносить доход или увеличиваться в стоимости. Они могут быть материальными (например, недвижимость, золото) или нематериальными (например, акции, облигации, патенты). Выбор активов для инвестирования зависит от ваших финансовых целей, терпимости к риску и временного горизонта.

Основные виды активов для инвестирования

- Акции: Доли в собственности компании. Покупка акций дает вам право на часть прибыли компании и участие в управлении (в зависимости от типа акций).

- Облигации: Долговые ценные бумаги, представляющие собой займ, который вы предоставляете компании или государству. По облигациям выплачивается фиксированный процентный доход.

- Недвижимость: Земельные участки, дома, квартиры и другие строения. Недвижимость может приносить доход от аренды или увеличиваться в стоимости со временем.

- Драгоценные металлы: Золото, серебро, платина и другие металлы, которые традиционно считаются защитным активом в периоды экономической нестабильности.

- Валюта: Инвестиции в иностранную валюту могут принести доход при изменении валютных курсов.

- Инвестиционные фонды (ПИФы, ETF): Портфели активов, управляемые профессиональными управляющими компаниями. Инвестиционные фонды позволяют диверсифицировать инвестиции и получить доступ к рынкам, которые могут быть недоступны для индивидуальных инвесторов.

- Криптовалюты: Цифровые валюты, использующие криптографию для обеспечения безопасности транзакций. Криптовалюты отличаются высокой волатильностью и требуют особого внимания при инвестировании.

Что такое диверсификация?

Диверсификация – это распределение инвестиций между различными активами с целью снижения риска. Не кладите все яйца в одну корзину! Диверсификация позволяет смягчить потери, если один из активов покажет плохие результаты. Разные активы по-разному реагируют на изменения в экономической ситуации, поэтому диверсификация – важный инструмент управления рисками.

Что такое риск и доходность?

Риск и доходность – это две стороны одной медали. Как правило, более высокая доходность сопряжена с более высоким риском. Инвестиции с низким риском (например, облигации) обычно приносят меньший доход, чем инвестиции с высоким риском (например, акции). Важно понимать свою терпимость к риску и выбирать активы, соответствующие вашему профилю.

Что такое инвестиционный горизонт?

Инвестиционный горизонт – это период времени, на который вы планируете инвестировать свои средства. Инвестиционный горизонт влияет на выбор активов. Если у вас короткий инвестиционный горизонт (например, один-два года), то лучше выбирать консервативные активы с низким риском. Если у вас длинный инвестиционный горизонт (например, десять лет и более), то вы можете позволить себе инвестировать в более рискованные активы с потенциально более высокой доходностью.

Как заработать на инвестициях: Стратегии и подходы

Существует множество способов заработать на инвестициях, каждый из которых имеет свои преимущества и недостатки. Выбор стратегии зависит от ваших финансовых целей, терпимости к риску и временного горизонта. Рассмотрим некоторые популярные стратегии:

Активное инвестирование

Активное инвестирование предполагает активное управление своим инвестиционным портфелем. Активные инвесторы постоянно анализируют рынок, выбирают акции и другие активы, и стремятся получить доход выше среднего. Активное инвестирование требует много времени, знаний и опыта. Многие активные инвесторы не могут превзойти результаты пассивного инвестирования.

Пассивное инвестирование

Пассивное инвестирование предполагает инвестирование в индексные фонды (ETF), которые отслеживают определенный рыночный индекс (например, S&P 500). Пассивное инвестирование не требует активного управления портфелем и обычно приносит доход, соответствующий рыночному индексу. Пассивное инвестирование – более простой и менее затратный способ инвестирования, чем активное инвестирование.

Инвестирование в дивидендные акции

Дивидендные акции – это акции компаний, которые регулярно выплачивают дивиденды своим акционерам. Дивиденды – это часть прибыли компании, которая распределяется между акционерами. Инвестирование в дивидендные акции может обеспечить стабильный поток дохода. Важно выбирать компании с устойчивой дивидендной политикой.

Инвестирование в недвижимость

Инвестирование в недвижимость может приносить доход от аренды или увеличиваться в стоимости со временем. Инвестирование в недвижимость требует значительных первоначальных вложений и может быть сопряжено с рисками (например, снижение стоимости недвижимости, проблемы с арендаторами). Существуют различные способы инвестирования в недвижимость, включая покупку жилой недвижимости, коммерческой недвижимости и инвестиции в REIT (фонды недвижимости).

Инвестирование в криптовалюты

Инвестирование в криптовалюты – это высокорискованный, но потенциально высокодоходный способ инвестирования. Криптовалюты отличаются высокой волатильностью и требуют особого внимания при инвестировании. Перед инвестированием в криптовалюты необходимо тщательно изучить проект и понимать риски. Рекомендуется инвестировать в криптовалюты только ту часть капитала, которую вы готовы потерять.

Инвестирование в стартапы

Инвестирование в стартапы – это инвестирование в новые компании с высоким потенциалом роста. Инвестирование в стартапы – это очень рискованный вид инвестиций, так как большинство стартапов терпят неудачу. Однако, инвестирование в успешный стартап может принести огромную прибыль. Инвестирование в стартапы обычно доступно только квалифицированным инвесторам.

Как начать инвестировать: Пошаговая инструкция

Начать инвестировать может показаться сложным, но это не так. Следуйте этим шагам, чтобы начать свой инвестиционный путь:

- Определите свои финансовые цели: Чего вы хотите достичь с помощью инвестиций? Например, покупка дома, обеспечение комфортной пенсии, создание финансовой независимости.

- Оцените свою терпимость к риску: Насколько вы готовы к потерям? Инвестиции с высоким риском могут принести высокую доходность, но и потенциальные потери также высоки.

- Определите свой инвестиционный горизонт: На какой период времени вы планируете инвестировать? Инвестиционный горизонт влияет на выбор активов.

- Разработайте инвестиционную стратегию: Выберите стратегию, которая соответствует вашим финансовым целям, терпимости к риску и инвестиционному горизонту.

- Откройте брокерский счет: Для инвестирования в акции, облигации и другие ценные бумаги необходимо открыть брокерский счет у брокера. Сравните условия различных брокеров и выберите наиболее подходящего.

- Начните с малого: Не инвестируйте сразу все свои деньги. Начните с небольшой суммы и постепенно увеличивайте инвестиции по мере приобретения опыта.

- Постоянно учитесь: Инвестиционный мир постоянно меняется. Постоянно изучайте новые стратегии, активы и рыночные тенденции.

- Регулярно пересматривайте свой инвестиционный портфель: Убедитесь, что ваш портфель по-прежнему соответствует вашим финансовым целям, терпимости к риску и инвестиционному горизонту.

Риски инвестирования: Что нужно знать

Инвестирование всегда сопряжено с рисками. Важно понимать риски, связанные с различными активами, и принимать меры для их снижения. Основные виды рисков:

- Рыночный риск: Риск снижения стоимости активов из-за негативных изменений на рынке.

- Кредитный риск: Риск неплатежа по облигациям или другим долговым ценным бумагам.

- Инфляционный риск: Риск снижения реальной стоимости инвестиций из-за инфляции.

- Риск ликвидности: Риск невозможности быстро продать актив по справедливой цене.

- Валютный риск: Риск снижения стоимости инвестиций из-за изменения валютных курсов.

- Политический риск: Риск снижения стоимости инвестиций из-за политических изменений в стране или регионе.

Советы начинающим инвесторам

Вот несколько советов, которые помогут вам избежать распространенных ошибок и увеличить свои шансы на успех:

- Не инвестируйте деньги, которые вы не можете позволить себе потерять.

- Не следуйте слепо советам других людей. Проводите собственное исследование и принимайте собственные решения.

- Не паникуйте во время рыночных спадов. Помните, что рынки цикличны и рано или поздно восстановятся.

- Не пытайтесь угадать время рынка. Никто не может точно предсказать, когда рынок пойдет вверх или вниз.

- Инвестируйте регулярно. Регулярные инвестиции позволяют сгладить колебания рынка и увеличить свои шансы на успех.

- Будьте терпеливы. Инвестирование – это долгосрочный процесс. Не ожидайте мгновенных результатов.

Инвестирование требует дисциплины, знаний и терпения. Не бойтесь начинать, но делайте это осознанно и ответственно. С правильным подходом инвестиции могут стать мощным инструментом для достижения ваших финансовых целей.

Описание: Узнайте, что такое инвестиции, какие бывают виды активов, стратегии заработка и как начать инвестировать, чтобы получить прибыль от ваших инвестиций.